Aplicação do MACD – o Rei dos Indicadores

O curso intermédio "Gate Learn Futures" explora conceitos e a utilização de diversos indicadores técnicos, como gráficos de velas, padrões técnicos, médias móveis e linhas de tendência. Este artigo aborda o conceito de MACD, um dos indicadores mais utilizados, explicando a sua base, significado técnico e aplicação no trading.

Porque é que o MACD é considerado o Rei dos Indicadores?

O MACD é reconhecido como o principal indicador para traders de futuros e constitui um método fundamental e introdutório para investidores que começam a estudar análise de indicadores. Como um dos indicadores mais clássicos e devido ao seu destaque dentro do sistema de indicadores técnicos, o MACD é frequentemente denominado “rei dos indicadores”.

Porque o MACD é importante?

- É o indicador mais utilizado e é comprovadamente o mais eficaz e prático na identificação da tendência do mercado.

- É um indicador oscilador calculado a partir da média móvel EMA, pelo que é eficaz tanto na previsão de tendências de mercado como na análise de mercados em consolidação.

- A divergência do MACD é considerada uma das melhores técnicas de análise técnica para ajudar traders a comprar no fundo e vender no topo.

- O MACD é um dos indicadores mais utilizados para determinar os momentos ideais de entrada e saída de posições, sendo amplamente empregue para aferir o timing de compra e venda de ativos, bem como para avaliar o equilíbrio entre posições compradas e vendidas no mercado.

O que é o indicador MACD?

MACD é a sigla de Moving Average Convergence Divergence, e em chinês é denominado “índice internacional de média móvel”. Foi introduzido por Gerald Apple (Gerald Apple).

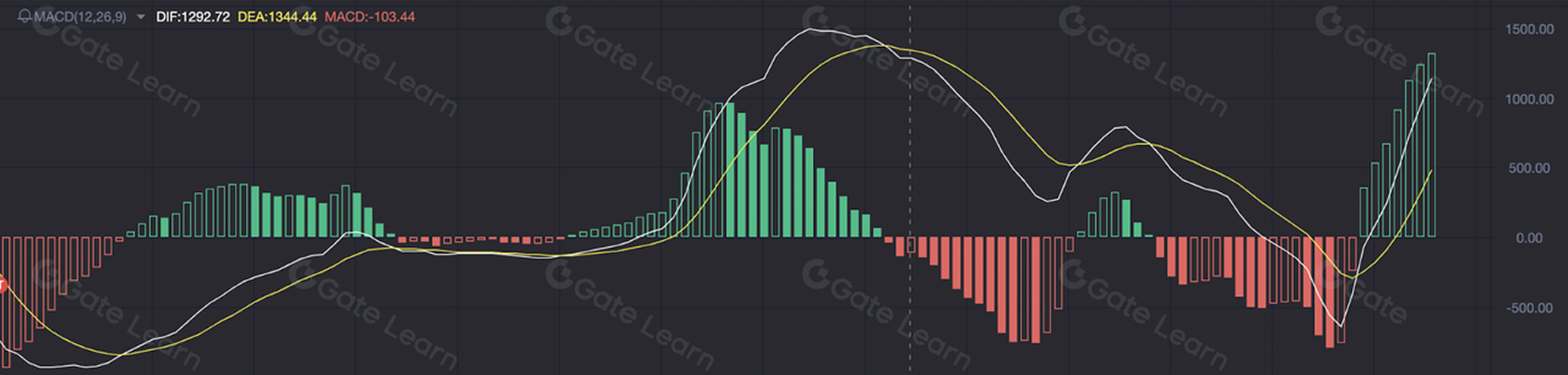

O indicador MACD assenta em três valores: DIF (valor diferencial), DEA (valor médio diferencial) e BAR (linha de barras). Na ilustração abaixo, DIF corresponde à linha branca, também conhecida como “linha rápida”. DEA, ou “linha lenta”, é a linha amarela. A versão inicial do MACD continha apenas estas duas linhas; a observação do seu afastamento ou aproximação permite avaliar a tendência de mercado.

O terceiro elemento, a linha de barras (BAR), foi adicionado numa fase posterior, quando o MACD se tornou mais popular. Esta linha, vulgarmente designada “barras vermelhas e verdes”, não representa valor quantitativo, mas ajuda os traders a visualizar a distância relativa entre as duas linhas principais, desempenhando apenas uma função auxiliar na análise técnica.

Aplicação

(1) Valor de DIF e DEA e respetivas posições relativas

- Quando DIF e DEA estão ambos acima de 0 (acima do eixo 0) e em subida – o mercado está em tendência de alta, sendo adequado manter ou reforçar posições.

- Quando DIF e DEA estão ambos abaixo de 0 (abaixo do eixo 0) e em descida – prevalece a pressão vendedora, recomendando-se vender ativos ou adotar uma postura de espera.

- Quando DIF e DEA estão ambos acima de 0 (acima do eixo 0) mas ambos descem – o mercado em alta está a reverter e aproxima-se uma tendência de baixa; é aconselhável vender ativos ou aguardar.

- Quando DIF e DEA estão ambos abaixo de 0 (abaixo do eixo 0) mas ambos sobem – o mercado está prestes a subir, pelo que se recomenda manter ou reforçar posições.

(2) Cruzamento entre DIF e DEA

1.Quando DIF e DEA se encontram acima do eixo 0, e DIF cruza em alta sobre DEA – o mercado demonstra força e o preço do ativo tende a valorizar. É um sinal para reforçar posições ou manter as atuais, aguardando valorização. O cruzamento resultante é conhecido como cruzamento dourado (golden cross) do MACD, conforme exemplificado abaixo:

2.Quando ambos estão abaixo do eixo 0 e DIF cruza em alta sobre DEA – o mercado prepara-se para recuperar, o preço estabiliza e começa a subir. Este é um bom momento para comprar mais ativos ou manter as posições. Este cruzamento é outra forma de cruzamento dourado (golden cross) do MACD. Veja abaixo:

3.Quando DIF e DEA estão acima do eixo 0, mas DIF cruza em baixa sobre DEA – a tendência de alta aproxima-se do fim, surge um mercado de baixa e o valor do ativo irá cair, sendo altura de encerrar posições. Este cruzamento é conhecido como cruzamento da morte (death cross) do MACD.

4.Quando DIF e DEA estão ambos abaixo do eixo 0 e DIF cruza em baixa sobre DEA – inicia-se uma nova fase de forte queda e os preços tendem a desvalorizar, pelo que é recomendável desfazer-se dos ativos ou aguardar. Este cruzamento é outra forma de cruzamento da morte (death cross) do MACD.

(3) Divergência

1.Divergência de fundo A divergência ocorre quando o preço atinge um novo máximo (ou mínimo) sem que o indicador acompanhe. No caso da divergência de fundo, o preço atinge um novo mínimo, mas o DIF não confirma esse movimento. Esta divergência, também designada de alta, revela aumento da pressão compradora, podendo originar rapidamente uma nova fase de subida. A divergência de fundo funciona como sinal de reversão. Contudo, para confirmar a tendência, é fundamental analisar outros sinais técnicos, como a quebra da linha de tendência ou da média móvel de 30 dias. Exemplo abaixo:

2.Divergência de topo (de baixa) Refere-se à divergência entre o preço e o DIF quando o preço atinge novo máximo, mas o indicador não o acompanha. Esta divergência, também chamada de baixa, sinaliza a transição de tendência de alta para baixa, sugerindo que o preço poderá ter atingido o topo e que se podem abrir posições curtas para beneficiar da descida. Apesar de indicar possível inversão, é imprescindível confirmar a tendência com outros indicadores, como a quebra da linha de tendência ou da média móvel de 30 dias.

Questões potenciais

1.Divergências sucessivas Os investidores iniciantes tendem a valorizar a divergência por ser uma ferramenta útil para antecipar reversões de tendência, permitindo lucrar ao comprar no fundo e vender no topo.

Os investidores experientes reconhecem a utilidade da análise de divergência, mas sabem que pode ser complexa, podendo surgir situações de “topos sobrepostos, fundos sobrepostos e divergências consecutivas”. Uma tendência forte raramente termina abruptamente. Mesmo que a teoria da divergência ajude a identificar picos ou fundos de preço, é importante lembrar que podem ocorrer várias divergências seguidas e o preço retomar o rumo inicial após duas divergências sucessivas.

2.Utilização mecânica do indicador Um erro comum dos traders principiantes, após algumas operações bem-sucedidas com indicadores, é tornarem-se demasiado dependentes do instrumento, encarando-o como uma “ferramenta infalível” para qualquer cenário de trading. Esta ilusão conduz invariavelmente a perdas, por vezes superiores a 100%. O uso mecânico de qualquer indicador, sem compreender os diferentes contextos de mercado, é contraproducente. O mais sensato é combinar análise fundamental com análise técnica, criando um quadro analítico sistemático e avaliando o mercado sob múltiplas perspetivas – só assim se aumenta a taxa de sucesso em mercados voláteis.

Resumo

O MACD é conhecido como o [Rei dos Indicadores] e ocupa sempre o primeiro lugar na lista dos indicadores essenciais. Todos os traders devem dominá-lo para compreender melhor o mercado, mas devem ter presente que este indicador tem limitações na leitura do sentimento de mercado. Por isso, recomenda-se que a análise com MACD seja combinada com outros métodos de análise técnica para uma avaliação precisa da tendência.

Registe-se na plataforma Gate Futures para começar a negociar!

Aviso Legal

Este artigo tem caráter meramente informativo e não constitui aconselhamento de investimento. A Gate não se responsabiliza por quaisquer decisões de investimento tomadas. As informações relativas a análise técnica, avaliação de mercado, competências de trading e partilhas de traders não devem ser consideradas recomendação de investimento. Investir envolve riscos e incertezas e este artigo não garante qualquer retorno sobre o investimento.